2 апреля Банк России опубликовал проект Дорожной карты по внесению изменений в законодательство о кредитной кооперации на период 2021 – 2024 годов.

Мы попросили директора СРО «Кооперативные Финансы» Александра Соломкина прокомментировать, как принятие Дорожной карты в текущем виде может повлиять на развитие кредитной кооперации.

– Как Вы в целом оцениваете проект Дорожной карты Банка России по внесению изменений в законодательство о кредитной кооперации на период 2021 – 2024 годы?

– Безусловно, многие подходы к пониманию и отражению в профильных законах сути кредитной кооперации, возможности кредитных кооперативов, регулированию и, в том числе, вопросов допуска их на финансовый рынок, необходимо менять. К сожалению, статистика развития рынка кредитной кооперации неутешительная – количество организаций, величина активов и количество пайщиков их года в год сокращается. При этом, мы отдаем себе отчет в том, что это связано не только с падением доверия и интереса к данному сегменту финансового рынка, ужесточению регуляторных требований, но и с тем, что действующее законодательство допускает вход на финансовый рынок групп лиц, которые изначально не ставят перед собой задачу развития финансовой взаимопомощи, как это определено действующим законодательством, а выходят на рынок совершенно с иными целями, направленными на их личное обогащение, а в некоторых случаях и на откровенные мошеннические действия с денежными средствами, которые доверяют им члены кооператива.

При этом, как нам представляется, итогом реализации Дорожной карты должно являться раскрытие потенциала и возможностей кредитной кооперации. И это сложная и многогранная задача, которую необходимо решать совместными усилиями. И заключаться решение этой задачи должно не только в вопросах ужесточения контроля и надзора за участниками рынка, но и предоставления возможности расширения деятельности участников рынка. При этом под «расширением» мы понимаем не буквальное увеличение количества членов (пайщиков) в кредитном кооперативе за счет увеличения территориального присутствия подразделений отдельного кредитного кооператива. Напротив, нам видится, что наиболее приемлемой формой развития для кредитного кооператива должна являться локальная суть его деятельности и обеспечение возможности предоставления финансовых услуг для местных сообществ.

– Проект Дорожной карты обсуждался с сектором перед публикацией на сайте Банка России?

– Регулятор анонсировал проект Дорожной карты на заседании Экспертного совета по микрофинансированию и кредитной кооперации, который состоялся 1 апреля 2021 года.

В частности, при обсуждении Дорожной карты члены Экспертного совета обращали внимание на необходимость того, чтобы вопросы расширения возможности кредитных кооперативов в части предоставления финансовых услуг, особенно в труднодоступных регионах, были рассмотрены и закреплены в законодательстве в первую очередь. Как нам представляется, потенциал кредитной кооперации можно использовать не только в целях удовлетворения потребности членов кооператива в ссудо-сберегательных продуктах, но и в вопросах деятельности кредитных кооперативов в качестве проводников доведения до населения других финансовых услуг, в том числе, когда кредитные кооперативы выступают агентами других финансовых организаций.

– Как Вам кажется, может ли реализация Дорожной карты в текущем виде добавить хлопот кредитным кооперативам?

– Если говорить о трудностях, то хотелось бы надеяться на то, что основной этап их участники рынка преодолели. Объективно этот этап был связан с изменением подходов в регулировании за деятельностью кредитных кооперативов и наделением Банка России полномочиями мегарегулятора. Мы надеемся на то, что за эти годы регулятор уже в полной мере исследовал те риски, которые присущи нашему сектору, и готов предложить реальную риск-ориентированную модель регулирования, когда небольшие, локально действующие организации кредитной кооперации почувствуют реальное кратное снижение регуляторной нагрузки и смогут высвободить имеющиеся ресурсы для развития и взаимодействия со своими пайщиками.

Если ситуация в подходах к регулированию сектора не поменяется, то ежегодно мы будем терять от 10 до 15 процентов его участников. И вопрос здесь, как уже было сказано, заключается не только в вопросах регулирования, но и с отсутствием возможности самих кредитных кооперативов расширять спектр своих услуг.

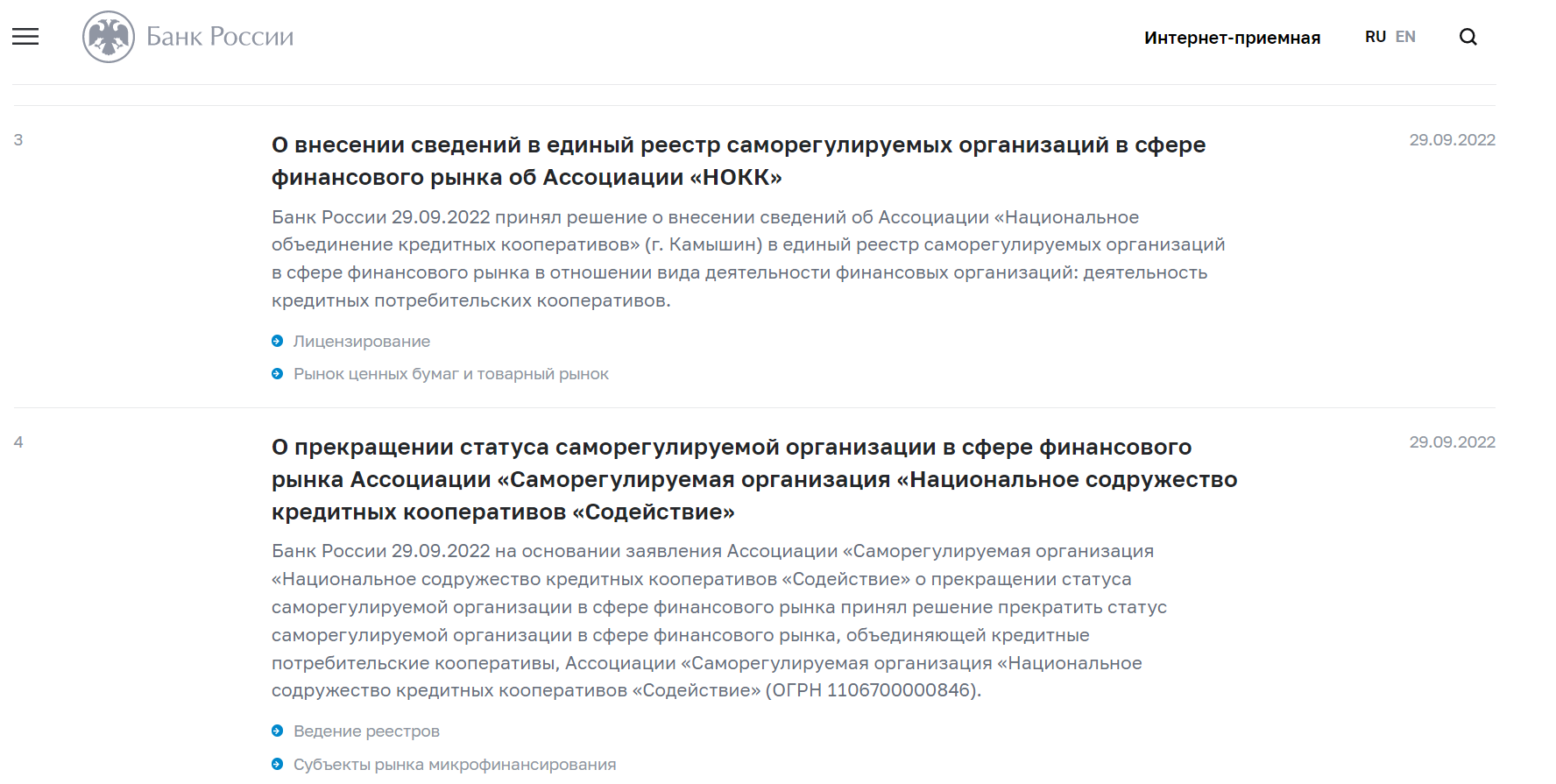

– Одно из ближайших мероприятий Дорожной карты – изменение допуска КПК на финансовый рынок. В этом вопросе значительная роль отводится саморегулируемым организациям. Что можете сказать на этот счет?

– Мы поддерживаем необходимость изменения подходов к допуску на финансовый рынок кредитных кооперативов, в том числе через определение новых требований к деловой и профессиональной репутации лиц, наделенных полномочиями управления финансовыми ресурсами, предоставленными членами кооперативов. Нельзя не признать, что в нашем секторе выявлялись случаи не только недобросовестного поведения руководства кредитных кооперативов, действия которых были направлены на вывод денежных средств, но и выявлялись факты неразумного управления финансовыми ресурсами кредитных кооперативов лицами, образование и квалификация которых вызывала сомнение. Как мне кажется, именно для искоренения данных фактов и практик Банк России намерен поменять процедуру допуска, привлекая к этому процессу саморегулируемые организации.

Оказание СРО помощи инициативным группам на этапе создания кредитного кооператива и выведение на рынок «правильных» кредитных кооперативов, цели и намерения руководства которых подкреплены достаточным уровнем их профессионализма мы считаем правильным и полезным для всего сообщества. Не считаем, что данная процедура значительно увеличит затраты потенциальных участников рынка.

– В проекте Дорожной карты на 2022 год намечен переход на ОСБУ (в случае принятия соответствующего решения). Позиция сектора по этому вопросу остается неизменной?

– Да, мы полагаем, что сектор кредитной кооперации не готов к переходу на единый план счетов (ЕПС) и отраслевые стандарты бухгалтерского учета (ОСБУ) определенные Банком России. Наши исследования и опросы участников рынка говорят о том, что данный переход приведет к массовому сокращению деятельности кредитных кооперативов, ввиду отсутствия необходимых специалистов и финансовой возможности у организаций кредитной кооперации на реализацию новых требований. Мы неоднократно поднимали данный вопрос на различных площадках, и, надеемся, найдем понимание у Банка России в решении данной проблемы.

– В рамках реализации Дорожной карты регулятор хочет проанализировать возможность реализации механизма защиты личных сбережений пайщиков КПК. Этот вопрос обсуждается уже несколько лет, но реальных шагов нет. Создание такой системы по-прежнему актуально для рынка?

– Полагаем, что нужно рассмотреть вопрос о возможности включения кредитных кооперативов, как организаций, работающих с личными сбережениями граждан, в государственную систему страхования вкладов (АСВ).

При этом необходимо также разработать инструменты стабилизации деятельности кредитных кооперативов за счет сформированных участниками рыка ресурсов. Стоит отметить, что на деятельность многих кредитных кооперативов повлияли факторы, связанные с последствиями распространения COVID-19 и введения ограничительных мер, которые повлияли на малый бизнес и домохозяйства, представители которых являлись и являются членами кредитных кооперативов. Об отсутствии действенных механизмов поддержки и помощи кредитным кооперативам в кризисных ситуациях мы тоже говорили на заседании Экспертного совета.

– Небольшие кредитные кооперативы смогут пережить реализацию мероприятий Дорожной карты?

– Не хотелось бы, чтобы регуляторные требования приводили к «укрупнению» кредитных кооперативов, хотя эта тенденция сегодня прослеживается. Нам известны случаи, когда небольшие кредитные кооперативы, в рамках процедур формальной или неформальной реорганизации идут «под крыло» более крупным кредитным кооперативам в целях снижения регуляторной нагрузки, с которой они не справляются. При данном подходе теряется основная составляющая фундамента кредитной кооперации – понятие общности членов кредитного кооператива, осознание того, что это своя финансовая организация и члены кредитного кооператива в полной могут ею управлять и по их собственному решению пользоваться ее благами. При расширении же деятельности кредитного кооператива такое ощущение у членов кредитного кооператива пропадает и деятельность организации переходить несколько в иную плоскость — уже клиентских отношений. При этом, не факт, что пайщики таких крупных кредитных кооперативов будут в дальнейшей перспективе удовлетворены их деятельностью и не уйдут в другие финансовые организации.

Вопрос в том, как поощрять создание и мягко регулировать деятельность именно таких локальных финансовых сообществ нетривиальная задача как для регулятора, так и для саморегулируемых организаций. И если Дорожная карта поможет ее решить, то развитие кредитных кооперативов в нашей стране выйдет на новый уровень.